Top 5 Investing Myths of Share Market-शेयर मार्केट के 5झूठ

शेयर बाजार अपनी अनेक विसंगतियों के बावजूद ऐसी जगह है जहां पैसा बनाने का आकर्षण लोगों को इसकी तरफ खींचता है। शेयर बाजार से कई मिथक जुड़े हुए हैं।

इन मिथकों के कारण कुछ लोग शेयर बाजार में निवेश नहीं करना चाहते और जो निवेश के इच्छुक होते हैं वे भ्रमित हो जाते हैं।मिथक आमतौर पर आयोजित मान्यताएं हैं जो वास्तव में झूठी होती हैं और वर्तमान समय में शेयर बाजार के बारे में कुछ गलत धारणाओं को संदर्भित करती हैं।

एक नए निवेशक को इनसे सावधान रहने की जरूरत होती है। अगर वह इन मिथकों पर विश्वास करके निवेश करता है, तो अपना बहुत सारा पैसा खो सकता है। क्योंकि ये मिथक उसे उन शेयर्स में निवेश करने के लिए प्रेरित करते हैं जो उसके हितों के विपरीत हो सकते है।

यदि आप इन मिथकों पर विश्वास करते हैं, तो निवेश की कई गलतियाँ कर सकते हैं। इसलिए आपको सावधान रहना चाहिए और अपने आप को कुछ बड़ी गलतियों से बचाने के लिए इन मिथकों के बारे में जानकारी रखना चाहिए।

यदि आप इन मिथकों पर विश्वास करते हैं, तो निवेश की कई गलतियाँ कर सकते हैं। इसलिए आपको सावधान रहना चाहिए और अपने आप को कुछ बड़ी गलतियों से बचाने के लिए इन मिथकों के बारे में जानकारी रखना चाहिए।

शेयर मार्केट से पैसा बनाने के लिए इसकी दिशा का पूर्वानुमान लगाना आवश्यक होता है। इसकी दिशा निर्धारण के लिए कोई निश्चित कारक नहीं होते। यह कुछ समय तक किन्हीं कारणों से प्रभावित दिखता है तो थोड़े समय बाद कोई अन्य कारक इसके ऊपर या नीचे जाने के लिए जिम्मेदार होते हैं। यही बात किसी स्टॉक के लिए भी लागू होती है।

स्टॉक मार्केट की इन परिवर्तनशील स्थितियों के कारण बहुत से मिथक बनते आए हैं। हालाँकि बहुत सी बातें जो बहुत पहले तथ्य थीं, वे अब मिथक हैं। क्योंकि यह एक ऐसा बाजार है जो किन्हीं नियमों से बँधकर नहीं चलता बल्कि अतियों को छूना पसंद करता है।

इसलिए यह महत्वपूर्ण है कि आप अपना स्वयं का शोध करें और अपनी निवेश रणनीति को तथ्यों पर आधारित करें न कि मिथकों पर। इस पोस्ट में शेयर बाजार के 5 सबसे बड़े मिथकों की जानकारी दी जा रही है।

इसलिए यह महत्वपूर्ण है कि आप अपना स्वयं का शोध करें और अपनी निवेश रणनीति को तथ्यों पर आधारित करें न कि मिथकों पर। इस पोस्ट में शेयर बाजार के 5 सबसे बड़े मिथकों की जानकारी दी जा रही है।

शेयर मार्केट के 5 झूठ (Top 5 Investing Myths of Share Market)

1. शेयर मार्केट हमेशा ऊपर जाता है -

आपको ये समझाया गया होगा कि शेयर बाजार में निवेश करना चाहिए, यह हमेशा ऊपर जाता है। यह एक मिथक है। यह सच है कि शेयर बाजार में लम्बी अवधि में औसत रूप से बढ़त दिखाई पड़ती है (भले ही डॉलर के सामने रूपये के अवमूल्यन के हिसाब से देखने पर यह बहुत मामुली है)। परन्तु अंकीय रूप से समय की लंबी अवधि में शेयर बाजार ऊपर गया है। लेकिन पिछले 15 साल में ऐसा समय भी आया है जब बाजार 10% से 60% तक नीचे चला गया।

यदि आप शेयर बाजार में निवेश करना चाहते हैं तो आपको बड़ी गिरावट के लिए तैयार रहने की जरूरत है। अभी कोरोना काल में 40% की गिरावट बहुत थोड़ी अवधि में ही हम देख चुके हैं। इस प्रकार 20% से 30% की गिरावट समय समय पर किसी न किसी कारण से शेयर बाजार में आती रहती है।

एक बहुत ही महत्वपूर्ण उदाहरण आपको जापानी शेयर बाजार (Nikkei) से मिल सकता है। 1990 में जापानी शेयर बाजार का बबल फट गया। उसके बाद अगले 20 वर्षों तक इसमें नीचे का ट्रेंड रहा है। अभी लगभग 30 साल बाद भी यह 1990 के उच्च स्तर के करीब भी नहीं पहुंचा है।

यदि आप शेयर बाजार में निवेश करना चाहते हैं तो आपको बड़ी गिरावट के लिए तैयार रहने की जरूरत है। अभी कोरोना काल में 40% की गिरावट बहुत थोड़ी अवधि में ही हम देख चुके हैं। इस प्रकार 20% से 30% की गिरावट समय समय पर किसी न किसी कारण से शेयर बाजार में आती रहती है।

एक बहुत ही महत्वपूर्ण उदाहरण आपको जापानी शेयर बाजार (Nikkei) से मिल सकता है। 1990 में जापानी शेयर बाजार का बबल फट गया। उसके बाद अगले 20 वर्षों तक इसमें नीचे का ट्रेंड रहा है। अभी लगभग 30 साल बाद भी यह 1990 के उच्च स्तर के करीब भी नहीं पहुंचा है।

2. गिरा हुआ स्टॉक ऊपर भी जायेगा -

शेयर बाजार के निवेशक इस मिथक के बहुत आसानी से शिकार हो जाते हैं। कुछ लोग तो ऐसे स्टॉक में भारी निवेश करते हैं जो नीचे जा रहा है क्योंकि वे मानते हैं कि यह वापस ऊपर जाएगा। उनके ख्याल से चूँकि ये स्टॉक पहले ऊपर जा रहा था और एक ऊंचाई को छू चुका है इसलिए इसे फिर से ऊपर जाना चाहिए।

यदि आप उस शेयर के फंडामेंटल पर विश्वास करते हैं, जिसे आप खरीद रहे हैं, और उसका वर्तमान मूल्य इससे मैच करता है साथ ही कंपनी में कोई बड़ी समस्या नहीं है तो आप निवेश कर सकते हैं। एक अच्छा स्टॉक जो मार्केट की चाल के साथ थोड़ा नीचे जा रहा है परन्तु उस कंपनी में कोई वास्तविक समस्या नहीं है, ऐसी दशा में वह स्टॉक थोड़ा नीचे जाकर सुधर भी सकता है।

यदि आप उस शेयर के फंडामेंटल पर विश्वास करते हैं, जिसे आप खरीद रहे हैं, और उसका वर्तमान मूल्य इससे मैच करता है साथ ही कंपनी में कोई बड़ी समस्या नहीं है तो आप निवेश कर सकते हैं। एक अच्छा स्टॉक जो मार्केट की चाल के साथ थोड़ा नीचे जा रहा है परन्तु उस कंपनी में कोई वास्तविक समस्या नहीं है, ऐसी दशा में वह स्टॉक थोड़ा नीचे जाकर सुधर भी सकता है।

जबकि एक बुरा स्टॉक जिसके गिरने के अपने अंतर्निहित कारण है वह बिना किसी रिकवरी के सीधे ढलान की तरह नीचे गिर सकता है। यहां तक कि एक अच्छा स्टॉक भी जिसे चालबाज़ी से ओवरवैल्यूड किया गया हो, यदि नीचे जा रहा है तो उसे खरीदकर आप लम्बे समय तक फंसे रह सकते हैं।

नया निवेशक अक्सर इस मिथक से प्रभावित होता है कि जो शेयर अपने 52 सप्ताह के निचले स्तर पर है, वह सस्ते में मिल रहा है और यह एक अच्छी खरीद है। इस धारणा को मानकर निवेश करना विनाशकारी हो सकता है। एक कहावत इस संदर्भ में सबसे उपयुक्त है - "जो लोग गिरते हुए चाकू को पकड़ने की कोशिश करते हैं वे केवल अपने आपको ज़ख़्मी करते हैं"।

इस बात की कोई गारंटी नहीं है कि एक शेयर जो नीचे जा रहा है वह आने वाले कुछ वर्षों में ऊपर की चाल पकड़ेगा और अपनी ऊंचाई को फिर से प्राप्त कर लेगा। ऐसे ही कुछ शेयर्स के पिछले 10 साल के भाव आपके सामने प्रस्तुत हैं -

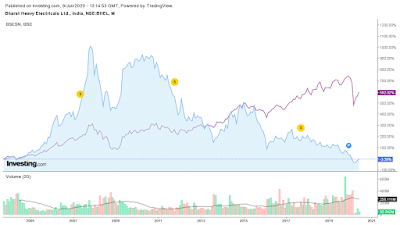

A. Bharat Heavy Electricals Ltd. (BHEL) -

भारत सरकार द्वारा स्वामित्व और स्थापित भारत हेवी इलेक्ट्रिकल्स लिमिटेड, भारत में स्थित एक इंजीनियरिंग और विनिर्माण कंपनी है। 1964 में स्थापित, भेल भारत का सबसे बड़ा बिजली उत्पादन उपकरण निर्माता है। पिछले 10 साल में इसके शेयर ने अप्रैल 2010 में 332/- का हाई लगाया था।

बीते 10 वर्षों में इसने दोबारा उस ऊंचाई को कभी टच नहीं किया, बल्कि अप्रैल 2020 में इसका Low Price 19/- था। अगर कोई निवेशक इसके हाई के पास खरीदकर Low Price पर बेचने को मजबूर होता, तो वह अपने पैसे का 94% खो देता। वर्तमान समय जून 2020 में इसका प्राइस 30/- के लगभग है।

B. Glenmark Pharmaceuticals Limited (GLEN) -

ग्लेनमार्क फार्मास्यूटिकल्स मुंबई, भारत में मुख्यालय वाली एक फार्मास्युटिकल कंपनी है जिसकी स्थापना 1977 में की गई थी। इसके दवा उत्पाद रूस और अफ्रीका में भी बेचे गए हैं।

इसके शेयर के चार्ट को देखा जाए तो पिछले 10 सालों में इसने मार्च 2015 में 1261/- के हाई को छुआ था। इस अवधि में मार्च 2020 में इसने 162/- का low बनाया। वर्तमान समय जून 2020 में इसका भाव 388/- है।

तेल और प्राकृतिक गैस निगम एक भारतीय बहुराष्ट्रीय कच्चा तेल और गैस निगम है। इसका पंजीकृत कार्यालय नई दिल्ली में है। यह पेट्रोलियम और प्राकृतिक गैस मंत्रालय के प्रशासनिक नियंत्रण के तहत भारत सरकार का एक राज्य के स्वामित्व वाला उद्यम है।

पिछले 10 सालों में जून 2014 में इसके शेयर का भाव 314/- की ऊंचाई पर था। इसके बाद इसने उस ऊंचाई को दोबारा नहीं छुआ, बल्कि मार्च 2020 में इसने 50/- के निचले स्तर को छुआ। जून 2020 में इसका भाव 87/- है।

एनएमडीसी लिमिटेड, जिसे पहले राष्ट्रीय खनिज विकास निगम के रूप में जाना जाता था, एक खनिज उत्पादक है। यह इस्पात मंत्रालय के प्रशासनिक नियंत्रण में भारत सरकार के स्वामित्व में है।

C. Oil and Natural Gas Corporation (ONGC) -

तेल और प्राकृतिक गैस निगम एक भारतीय बहुराष्ट्रीय कच्चा तेल और गैस निगम है। इसका पंजीकृत कार्यालय नई दिल्ली में है। यह पेट्रोलियम और प्राकृतिक गैस मंत्रालय के प्रशासनिक नियंत्रण के तहत भारत सरकार का एक राज्य के स्वामित्व वाला उद्यम है।

पिछले 10 सालों में जून 2014 में इसके शेयर का भाव 314/- की ऊंचाई पर था। इसके बाद इसने उस ऊंचाई को दोबारा नहीं छुआ, बल्कि मार्च 2020 में इसने 50/- के निचले स्तर को छुआ। जून 2020 में इसका भाव 87/- है।

D. National Mineral Development Corporation (NMDC) -

एनएमडीसी लिमिटेड, जिसे पहले राष्ट्रीय खनिज विकास निगम के रूप में जाना जाता था, एक खनिज उत्पादक है। यह इस्पात मंत्रालय के प्रशासनिक नियंत्रण में भारत सरकार के स्वामित्व में है।

इसके शेयर ने जनवरी 2010 में 571/- का हाई लगाने के बाद पिछले 10 वर्षों में उस ऊंचाई को दोबारा टच नहीं किया और गिरते हुए मार्च 2020 में 62/- का low बनाया। अभी 11 जून 2020 को इसका रेट 87/- है।

इस प्रकार के बहुत से स्टॉक हैं जिन्होंने 10 -15 साल बाद भी अपने हाई प्राइस को क्रॉस करके ऊपर जाना तो दूर, उसके आस पास भी नहीं पहुंच पाए। इस प्रकार यह एक मिथक है कि गिरा हुआ स्टॉक फिर से ऊपर जायेगा, इस मिथक पर अंध श्रद्धा करने से बचें।

वास्तव में आपको केयरफुल रहने की जरूरत है शेयर मार्केट उतार चढ़ाव तो आता ही रहता है। गिरे हुए शेयर्स ऊपर भी जाते हैं, बस आपको अपने स्टॉपलॉस का ध्यान रखना चाहिए। भाव के स्टॉपलॉस के करीब पहुंचते ही निकल जाने में भलाई है।

यदि कोई निवेशक किसी शेयर को उसके हाई प्राइस से 10% गिरने के बाद खरीदता है और इस इंतज़ार में बैठा रहता कि यह फिर से अपने हाई को टच करेगा, परन्तु शेयर लगातार गिरता जाता है और निवेशक उसे बेचने में कोताही करता है, तब उसका बड़ा नुकसान हो सकता है।

इस मिथक का एक और संस्करण यह है कि जो स्टॉक पहले से अपने हाई से 90% नीचे है, तो अब इसके और नीचे जाने का कोई रास्ता नहीं है। यानी पहले ही वह इतना गिर चुका है, कि अब और नीचे क्या जाएगा। लेकिन यह और भी खतरनाक है।

यदि कोई शेयर 90% नीचे है, तो उस कम्पनी में कोई बड़ी समस्या हो सकती है जिसका उसके शेयर प्राइस पर बुरा प्रभाव पड़ा है और यदि वह समस्या दूर नहीं होती तो उसके शेयर प्राइस का और नीचे जाना निश्चित है।

एक खराब बिज़नेस वाली बुरी कंपनी दिवालिया हो सकती है और उसके शेयर की कीमत शून्य के करीब आ सकती है। किंगफ़िशर एयरलाइन्स और रिलायंस कम्युनिकेशन्स (RCOM) जैसी कंपनियों का उदाहरण सबके सामने है।

ये मिथक शेयर बाजार को नियम में बांधने वाला है, जबकि इसे किसी नियम में नहीं बांधा जा सकता। इस पर भौतिकी के नियम लागू नहीं किये जा सकते, जिसमें ऊपर जाने वाली वस्तु को गुरुत्वाकर्षण बल द्वारा वापस नीचे खींचकर लाया जाता है।

कई शेयर ऐसे हैं जो समय के साथ लगातार ऊपर बने हुए हैं और लंबे समय से इसमें वृद्धि हो रही है। इन पर मार्केट की मंदी का वैसा असर भी नहीं देखा जाता, जैसा अन्य शेयर बड़ी गिरावट दर्शाते हैं। उदाहरण के लिए MRF और Asian Paints का नाम लिया जा सकता है।

इस प्रकार के बहुत से स्टॉक हैं जिन्होंने 10 -15 साल बाद भी अपने हाई प्राइस को क्रॉस करके ऊपर जाना तो दूर, उसके आस पास भी नहीं पहुंच पाए। इस प्रकार यह एक मिथक है कि गिरा हुआ स्टॉक फिर से ऊपर जायेगा, इस मिथक पर अंध श्रद्धा करने से बचें।

वास्तव में आपको केयरफुल रहने की जरूरत है शेयर मार्केट उतार चढ़ाव तो आता ही रहता है। गिरे हुए शेयर्स ऊपर भी जाते हैं, बस आपको अपने स्टॉपलॉस का ध्यान रखना चाहिए। भाव के स्टॉपलॉस के करीब पहुंचते ही निकल जाने में भलाई है।

यदि कोई निवेशक किसी शेयर को उसके हाई प्राइस से 10% गिरने के बाद खरीदता है और इस इंतज़ार में बैठा रहता कि यह फिर से अपने हाई को टच करेगा, परन्तु शेयर लगातार गिरता जाता है और निवेशक उसे बेचने में कोताही करता है, तब उसका बड़ा नुकसान हो सकता है।

इस मिथक का एक और संस्करण यह है कि जो स्टॉक पहले से अपने हाई से 90% नीचे है, तो अब इसके और नीचे जाने का कोई रास्ता नहीं है। यानी पहले ही वह इतना गिर चुका है, कि अब और नीचे क्या जाएगा। लेकिन यह और भी खतरनाक है।

यदि कोई शेयर 90% नीचे है, तो उस कम्पनी में कोई बड़ी समस्या हो सकती है जिसका उसके शेयर प्राइस पर बुरा प्रभाव पड़ा है और यदि वह समस्या दूर नहीं होती तो उसके शेयर प्राइस का और नीचे जाना निश्चित है।

एक खराब बिज़नेस वाली बुरी कंपनी दिवालिया हो सकती है और उसके शेयर की कीमत शून्य के करीब आ सकती है। किंगफ़िशर एयरलाइन्स और रिलायंस कम्युनिकेशन्स (RCOM) जैसी कंपनियों का उदाहरण सबके सामने है।

3. हाई प्राइस वाला स्टॉक नीचे आएगा -

अगला मिथक पिछले मिथक के विपरीत है। कुछ लोग सोचते हैं कि एक अच्छे स्टॉक की कीमत जो बहुत ऊपर जा चुकी है (और उसमें निरंतर बढ़त हो रही है), उसे नीचे आना है। इस प्रकार वे एक अच्छे बिज़नेस मॉडल वाले स्टॉक में निवेश के लिए गिरावट का इंतजार करते रहते हैं।ये मिथक शेयर बाजार को नियम में बांधने वाला है, जबकि इसे किसी नियम में नहीं बांधा जा सकता। इस पर भौतिकी के नियम लागू नहीं किये जा सकते, जिसमें ऊपर जाने वाली वस्तु को गुरुत्वाकर्षण बल द्वारा वापस नीचे खींचकर लाया जाता है।

कई शेयर ऐसे हैं जो समय के साथ लगातार ऊपर बने हुए हैं और लंबे समय से इसमें वृद्धि हो रही है। इन पर मार्केट की मंदी का वैसा असर भी नहीं देखा जाता, जैसा अन्य शेयर बड़ी गिरावट दर्शाते हैं। उदाहरण के लिए MRF और Asian Paints का नाम लिया जा सकता है।

A. MRF -

MRF का स्टॉक बहुत लंबे समय से लगातार चल रहा है। शेयर मार्केट में करेक्शन आया लेकिन यह उतना करेक्ट नहीं हुआ। यह शेयर 1993 में 11/- का था, इसने अप्रैल 2018 में अपना लाइफ टाइम हाई 81400/- का बनाया था। ऐसा करिश्मा भी शेयर मार्केट में होता है, यदि किसी ने 1993 में इसके 1 लाख रूपये के शेयर खरीदकर इसके पीक टाइम अप्रैल 2018 में बेंचे होते तो उसे 74 करोड़ रूपये मिलते।

B. Asian Paints -

यदि आप कम भाव पर खरीदने के लिए ऐसे शेयरों में बड़े करेक्शन की प्रतीक्षा कर रहे हैं, तो थोड़े समय बाद आप वर्तमान भाव को याद करेंगे क्योंकि यह और आगे बढ़ सकता है। इस प्रकार आप एक अवसर खो सकते हैं।

आपको एक उत्कृष्ट प्रबंधन टीम के साथ एक कंपनी ढूंढनी होगी, जिसका शेयर भाव ऊपर की ओर हो और यह ऊपर की दिशा बनी रहे। अपने सेक्टर में मार्केट लीडर किसी कम्पनी का प्रतिबिंब उसके स्टॉक के भाव में दिखाई पड़ता है।

यह सही है कि स्टॉक करेक्शन से गुजरते हैं। लेकिन एक निवेशक को उस करेक्शन का कारण और कम्पनी की सच्चाई को देखना महत्वपूर्ण है, ताकि निवेश का निर्णय लेने से पहले कंपनी के बारे में उसके उचित विचार हों। इस प्रकार अधिक प्राइस वाले स्टॉक से भयभीत होने के जगह उचित कंपनी का चयन निवेश के लिए अधिक महत्वपूर्ण है।

4. शेयर बाजार के लिए बहुत पैसा चाहिए -

शेयर बाजार में निवेश करने के लिए आपको बहुत अधिक धन की आवश्यकता नहीं है। आप चाहें तो 5 -10 हजार रूपये या उससे भी कम से अपने निवेश की शुरुआत कर सकते हैं।

also read -

Share market is gambling or not-क्या शेयर बाजार जुआ है?

Black truth of share market-शेयर मार्केट का काला सच

Rejection and how to handle it-रिजेक्शन पर काबू कैसे पाएं

आपको लाभ -हानि भी उसी के हिसाब से होगा। लेकिन आपको कम पैसे के कारण निवेश करने से कोई नहीं रोकेगा। कुछ लोग सोचते हैं कि वे शेयर बाजार में निवेश करने के लिए बहुत कम उम्र के हैं। लेकिन कम या अधिक उम्र का शेयर बाजार से पैसा बनाने की क्षमता के साथ कोई संबंध नहीं है।

also read -

Share market is gambling or not-क्या शेयर बाजार जुआ है?

Black truth of share market-शेयर मार्केट का काला सच

Rejection and how to handle it-रिजेक्शन पर काबू कैसे पाएं

आपको लाभ -हानि भी उसी के हिसाब से होगा। लेकिन आपको कम पैसे के कारण निवेश करने से कोई नहीं रोकेगा। कुछ लोग सोचते हैं कि वे शेयर बाजार में निवेश करने के लिए बहुत कम उम्र के हैं। लेकिन कम या अधिक उम्र का शेयर बाजार से पैसा बनाने की क्षमता के साथ कोई संबंध नहीं है।

5. निवेश करने के लिए कोर्स करने की जरूरत है -

यह एक पुराना मिथक है। लेकिन शेयर बाजार में निवेश करने के लिए आपको बहुत जानकार होने की जरूरत नहीं है। केवल आपको अपनी भावनाओं पर नियंत्रण रखने की आवश्यकता है। जब आप निवेश करते हैं तो आपकी भावनाएं ही सबसे बड़ी समस्या हो सकती हैं। आपको अपने एंट्री -एग्जिट प्लान का सख्ती से पालन करना होता है, इसके लिए अपने डर और लालच को नियंत्रित रखना पड़ता है।

विशेष - इस लेख में किसी शेयर को खरीदने या बेचने की कोई टिप्स नहीं दी गई है। केवल उदाहरण के रूप में इनका उल्लेख किया गया है। अतः कोई निवेश करने से पहले अपने विवेक से निर्णय लें।

आशा है ये आर्टिकल "Top 5 Investing Myths of Share Market-शेयर मार्केट के 5 झूठ" आपको उपयोगी लगा होगा इसे अपने मित्रों तक शेयर कर सकते हैं। अपने सवाल और सुझाव कमेंट बॉक्स में लिखें। शेयर मार्केट के अन्य रहस्यों को जानने के लिए इस वेबसाइट पर विज़िट करते रहें।

also read -

Share market me loss kaise hota hai?

Swing trading in stock market-स्विंग ट्रेडिंग क्या है, इसे कैसे करें?

The truth about mutual funds-म्यूच्यूअल फंड्स की सच्चाई

No comments:

Post a Comment